Dieses Jahr war bislang ein schlechtes Börsenjahr. Wer ETFs auf deutsche, europäische oder weltweite Aktien im Depot hat, musste mit Kurseinbrüchen um zwischenzeitlich bis zu 40 Prozent klarkommen. Immerhin haben sich die Märkte etwas von den Folgen der Corona-Pandemie erholt. Zeit für eine erste Zwischenbilanz. Und die ist vor allem für viele deutsche Anleger schmerzhaft: Am meisten gelitten haben diejenigen, die ETFs auf den deutschen Aktienindex Dax im Depot hatten.

Die heikle Liebe der Deutschen zum Dax

SAP, Siemens, Bayer: Diese Firmen haben großes Gewicht im Dax. Es sind Firmen, die man kennt. Drei aus insgesamt 30, die die deutsche Wirtschaft repräsentieren. Jeden Tag vor der Tagesschau präsentieren uns Anja Kohl und ihre Kollegen vor allem Geschichten rund um den Dax (siehe Bild oben). Und so ist und bleibt er einer der beliebtesten Indizes der Deutschen.

30 Werte sind jedoch wenig. Zumal sie sich auf eine Handvoll Branchen verdichten lassen, vor allen Chemie, Pharma, Auto und Finanzen. Zwar exportieren die Dax-Konzerne inzwischen in alle Welt, trotzdem haben sie einen starken Deutschlandbezug. Die Folge: Der Dax schwankt mehr und braucht länger, um sich von Krisen zu erholen als europaweit und vor allem als weltweit aufgestellte Indizes.

Weltweite ETFs schneiden besser ab

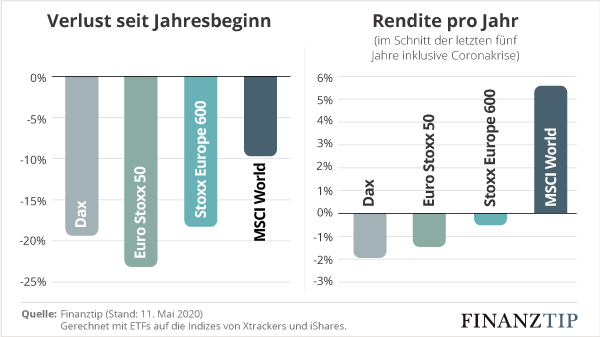

Wir haben uns die Entwicklung von ETFs auf die Börsenindizes Dax, Euro Stoxx 50, Stoxx Europe 600 und den MSCI World seit Jahresbeginn angeschaut (Stand: 11. Mai). Während Dax und europäische Indizes noch immer um die 20 Prozent im Minus lagen, waren es beim MSCI World nur noch 9,7 Prozent Jahresverlust.

Das entspricht auch unseren Erwartungen. Der MSCI World listet die 1.600 größten Firmen der Welt (aus 23 Ländern) – inklusive der größten Dax-Unternehmen. Auch wenn die Corona-Pandemie die ganze Welt erfasst hat, kam der MSCI World bislang besser durch. Geholfen hat vor allem, dass er viele Software- und Technologie-Unternehmen enthält, die von der Coronakrise oft sogar profitieren.

Trotz der Krise lagen MSCI-World-Anleger über fünf Jahre betrachtet immer noch deutlich im Plus: mit einer jährlichen Rendite von 5,5 Prozent. Der Dax-ETF dagegen machte wegen der Coronakrise in diesem Zeitraum im Schnitt fast 1,9 Prozent Verluste im Jahr. Auch mit ETFs auf die europäischen Indizes machten Anleger auf fünf Jahre Verluste, aber weniger als mit dem Dax (siehe Grafik).

Breite Streuung zahlt sich aus

Nicht nur in der Krise, sondern auch in normalen Börsenzeiten zahlt es sich aus, das Risiko von Aktien zu verteilen. In den fünf Jahren von Anfang 2015 bis Ende 2019 hat sich der ETF auf den MSCI World (der Marke Xtrackers) pro Jahr fast doppelt so gut entwickelt wie ein Dax-ETF – und schwankte auch deutlich weniger im Kurs.

Auch der „Stoxx Europe 600“-Index, mit 600 Aktien aus dem Euroraum, aber auch aus Großbritannien, der Schweiz und Schweden, schnitt jährlich etwas besser ab und schwankte etwas weniger als der beliebte „Euro Stoxx 50“-Index, der sich auf nur 50 Firmen der Eurozone konzentriert.

Wir bleiben also dabei: Investieren Sie weltweit und breit gestreut. In unseren Ratgebern haben wir für Sie die Renditen der vergangenen Jahre übersichtlich zusammengestellt für weltweite, europäische und nachhaltige ETFs.

Und setzen Sie nicht allein auf den Dax – auch wenn er Ihnen vertrauter ist.

Der Beitrag Warum der Dax nicht als ETF-Empfehlung taugt erschien zuerst auf Finanztip Blog.